Contents

Galvenās nodokļu likmes Latvijā

Nodokļu likmes 2025. gadā īsumā

- Uzņēmumu ienākuma nodokļa (UIN) likmes:

» Standarta likme ir 20% no sadalītās peļņas vai 20/80 no neto ienākumiem. - Iedzīvotāju ienākuma nodokļa (IIN) likmes:

» Gada ienākuma daļai līdz EUR 105 300 – 25.5%;

» Gada ienākuma daļai, kas pārsniedz EUR 105 300 – 33%;

» IIN no kapitāla pieauguma – 25.5%;

» IIN no ienākuma no īpašuma – 10%, ja privātpersona nepiemēro SD izdevumus;

» Gada ienākuma daļai, kas pārsniedz EUR 200 000, papildus likme – 3% (maksā fiziska persona, iesniedzot Gada ienākumu deklarāciju). - Fiksētais neapliekamais minimums visiem neatkarīgi no bruto ienākuma apmēra – EUR 510 mēnesī.

- Sociālo iemaksu likmes:

» Darba ņēmēja daļa 10,50%;

» Darba devēja daļa 23,59%;

» Solidaritātes nodokļa likme 25% ienākumam virs EUR 105 300. - Minimālais obligāto iemaksu objekts EUR 740 mēnesī.

- PVN standarta likme ir 21%, samazinātās likmes ir 12% un 5%.

- PVN maksātāja reģistrācija nepieciešama, ja kalendāra gada apliekamo un neapliekamo darījumu summa pārsniedz EUR 50 000.

- Minimālā mēneša alga ir EUR 740.

- Mikrouzņēmumu nodokļa likme (sastāv no VSAOI, IIN mikrouzņēmuma īpašniekam) – 25%.

Galvenās nodokļu izmaiņas Latvijā no 2025. gada

Izmaiņas pievienotās vērtības nodokļa (PVN) likumā

No 2025. gada 1. janvāra:

- PVN 12% likme Latvijai raksturīgo svaigu augļu, ogu un dārzeņu, kuri ir noteikti PVN likuma pielikumā, piegādēm ir noteikta kā pastāvīga norma.

- Ir noteikts PVN atvieglojums maziem un vidējiem uzņēmumiem:

- šādiem uzņēmumiem, kuri veic ar PVN apliekamus darījumus citās ES dalībvalstīs, ir noteiktas tiesības piemērot attiecīgās ES dalībvalsts PVN atbrīvojumu, kā to konkrētā dalībvalsts ir noteikusi;

- jāņem vērā, ka uzņēmuma gada apgrozījums nedrīkst pārsniegt attiecīgās dalībvalsts atbrīvojuma slieksni un kopējo apgrozījumu ES 100 000 eiro apmērā.

- šāda kārtība attiecas arī uz citu dalībvalstu PVN maksātājiem, ja tie veic PVN apliekamus darījumus Latvijā.

- Ir noteikts, ka reģistrācijas slieksnis VID PVN maksātāju reģistrā ir jāaprēķina par kalendāra gadu.

- PVN reģistrācijas sliekšņa vērtībā papildus ar PVN apliekamajiem darījumiem ir jāiekļauj arī šādi neapliekamie darījumi – darījumi ar nekustamajiem īpašumiem, finanšu un apdrošināšanas pakalpojumi.

- Ir noteikts pārejas periods tiem, kam ir pārsniegts PVN reģistrācijas slieksnis – varēs turpināt nemaksāt PVN līdz kalendārā gada beigām, ja to apgrozījums attiecīgajā gadā nepārsniedz reģistrācijas slieksni par vairāk nekā 10%. Ja slieksnis ir pārsniegts, tad ir pienākums kļūt par PVN maksātāju un maksāt PVN no pārsniegšanas brīža.

- Ir noteikti jauni ar PVN neapliekamie medicīnas pakalpojumi – ārstniecības procesā nozīmēta uztura rekomendācija, aptiekās sniegtā farmaceitiskā aprūpe, paliatīvās aprūpes mobilās komandas pakalpojums.

- Ir precizēts regulējums attiecībā uz īpašā PVN piemērošanas režīma piemērošanu darījumos ar lietotām mantām, mākslas darbiem, kolekciju priekšmetiem un senlietām.

- Virtuālo kultūras, sporta un līdzīga veida pasākumu pakalpojumu sniegšanas vieta ir noteikta kā pakalpojuma saņēmēja saimnieciskās darbības vai mītnes vieta.

Ir noteikta vienkāršotā procedūra darījumiem ar diplomātiskajām un konsulārajām pārstāvniecībām.

Izmaiņas iedzīvotāju ienākuma nodokļa (IIN) likumā

No 2025. gada 1. janvāra:

- Ir ieviestas divu pakāpju progresīvās IIN likmes – 25.5% (ienākumiem līdz 105 300 eiro gadā) un 33% apmērā (ienākumiem virs 105 300 eiro gadā).

- Diferencētā neapliekamā minimuma vietā ir ieviests fiksētais neapliekamais minimums, kas tiks piemērots visiem darba ņēmējiem neatkarīgi no to bruto ienākuma apmēra. Neapliekamais minimums 2025. gadā ir 510 eiro.

- Ir ieviesta papildu IIN likme 3% apmērā ienākumiem virs 200 000 eiro gadā. Ar 3% likmi apliekamajā bāzē tiks ietverti ar IIN apliekamie ienākumi, kā arī citi atsevišķie ienākumi, piemēram, dividendes, dividendēm pielīdzināmie ienākumi, nosacītās dividendes, likvidācijas kvota. Papildu IIN likmi 3% apmērā maksā fiziska persona, iesniedzot Gada ienākumu deklarāciju.

- Ir palielināta IIN likme ienākumam no kapitāla pieauguma un ienākumam no kapitāla, kas nav kapitāla pieaugums, uz 25.5%.

- Ir palielināts IIN atvieglojums darba devēja koplīgumu maksājumiem, tas tiks attiecināts arī uz darbinieka pārcelšanās, izmitināšanas un transporta izdevumiem. Atvieglojuma apmērs ir noteikts uz visiem darbiniekiem un tā apmērs gadā nedrīkst pārsniegt summu, kura veidojas, reizinot vidējo darbinieku skaitu ar 700 eiro.

- Ir palielināts neapliekamais minimums visa veida pensiju saņēmējiem līdz 12 000 eiro gadā jeb 1 000 eiro mēnesī.

- Ir palielināts IIN atvieglojums darba devēja izmaksātām darbiniekam bērna piedzimšanas un bēru pabalstam līdz 500 eiro gadā.

- Ir palielināts IIN atvieglojums darba devēja dāvanām līdz 100 eiro gadā.

- Ir noteikts vienots IIN atbrīvojums par konkursos un sacensībās saņemtajām mantiskajām un naudas balvām, prēmijām, līdz 1 500 eiro gadā.

- Ir pagarināts periods, kurā autoratlīdzības saņēmējiem ir iespēja nereģistrēties kā saimnieciskās darbības veicējiem līdz 2027. gada 31. decembrim.

- Ir pagarināts laiks, kurā ar IIN apliekamajā ienākumā neiekļauj summas, kas tika izmaksātas kā atbalsts lauksaimniecībai, līdz 2029. gadam.

Izmaiņas mikrouzņēmumu nodokļa (MUN) likumā

No 2025. gada 1. janvāra:

- Ir noteiktas personas tiesības uz atkārtoto reģistrāciju MUN režīmā (atkārtoti reģistrēties var arī periodā, kad tika pārtraukta saimnieciskā darbība un nodokļa maksāšana, un pēctaksācijas periodā, ja netika veikta saimnieciskā darbība citā nodokļu režīmā).

- Par vienu taksācijas gadu ir pagarināts periods, pēc kura MUN maksātājs zaudē statusu, ja tam nebija apgrozījuma.

- Ir noteikts, ka MUN statuss tiks zaudēts ar nākamo taksācijas periodu, ja nodokļa maksātājam divus taksācijas periodus pēc kārtas nav apgrozījuma; ja uzņēmums ir reģistrēts kā MUN maksātājs, sākot ar taksācijas perioda otro ceturksni, un tam trīs taksācijas periodus pēc kārtas nav apgrozījuma.

Izmaiņas izložu un azartspēļu nodevu un nodokļa likumā

No 2025. gada 1. janvāra:

- Paaugstināta nodokļa likme izlozēm un momentloterijām līdz 15%.

- Paaugstināta azartspēļu nodeva par azartspēļu organizēšanas licences pārreģistrāciju līdz 45 000 eiro.

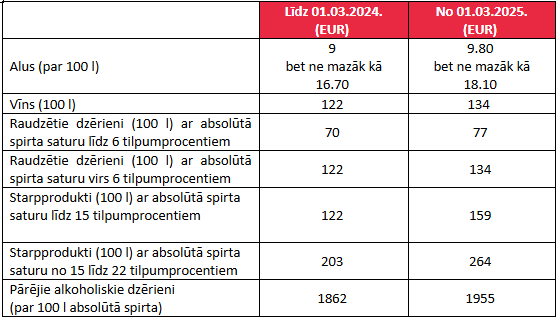

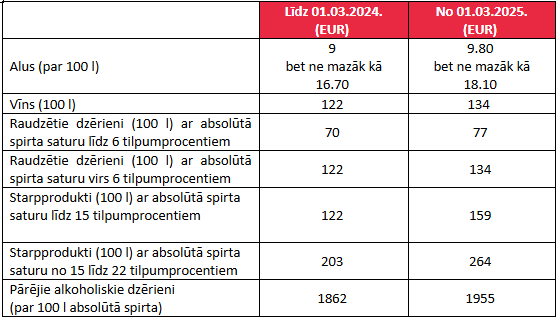

Izmaiņas akcīzes nodokļa likumā

Tabulā tiek uzrādītas dažas no akcīzes nodokļa izmaiņām, tomēr jāņem vērā, ka ir arī citas nodokļu izmaiņas (alkoholiskiem un bezalkoholiskiem dzērieniem, naftas produktiem, dabasgāzei, u.c.).

Izmaiņas dabas resursu nodokļa (DRN) likumā

No 2025. gada 1. janvāra:

- Paaugstināta DRN likme akmeņoglēm, koksam un lignītam. Ar pavaddokumentos norādītu siltumspēju (GJ/t) – 0.90 eiro par GJ/t, ja pavaddokumentos nav norādīta siltumspēja – 25.20 eiro par tonnu.

Solidaritātes iemaksas

No 2025. gada 1. janvāra:

- Ir noteikts, ka Latvijā reģistrētām kredītiestādēm un citu valstu kredītiestāžu filiālēm Latvijā ir jāveic solidaritātes iemaksas, piemērojot 60% likmi solidaritātes iemaksas bāzei.

Izmaiņas transportlīdzekļa ekspluatācijas nodokļa (TEN) likumā

No 2025. gada 1. janvāra:

- Paaugstinātas TEN likmes visiem transportlīdzekļiem, kā arī piekabēm un puspiekabēm vidēji par 10%.

Ir noteikts jauns TEN samaksas termiņš – kalendārajam gadam sekojošā gada 31. janvāris.

Ja Jums rodas jautājumi, droši sazinieties ar mums