-

Algu grāmatvedība

Algas un ar personāla administrēšanu saistītie jautājumi ir vieni no izaicinošākajiem uzdevumiem ar kuriem saskaras uzņēmumi, kuri paplašina savu darbinieku kapacitāti un izaugsmi. Granta Torntona ārpakalpojumu komandas var pārvaldīt un nodrošināt šīs saistības klienta vārdā, ļaujot klientiem koncentrēties uz to, ko viņi prot vislabāk – paplašināt un attīstīt savu biznesu.

-

Pievienotās vērtības nodoklis

Palīdzība komplicētajos PVN jautājumos, tai skaitā reģistrēšana un izslēgšana no PVN reģistra.

-

Uzņēmumu ienākuma nodoklis

Mēs palīdzēsim pielāgot jauno UIN likumu tieši jūsu uzņēmējdarbībai.

-

Transfertcenu dokumentācija

Palīdzēsim sagatavot transfertcenu dokumentāciju atbilstoši likumdošanas prasībām

-

Risku vadības dokumentācijas (TRM) izstrāde

Nodokļu maksātāja iekšienē funkcionējoša sistēma (process), kas palīdz identificēt, uzraudzīt un mazināt iespējamo nodokļu risku iestāšanos. VID izstrādāta sadarbības programma, kas ļauj pretendēt uz Zelta līmeņa statusu.

-

Padziļinātā nodokļu izpēte

Due diligence - DD ir efektīvs un izplatīts uzņēmuma vispusīgās pārbaudes instruments (ietverot finanšu, nodokļu, juridisko, kā arī komerciālo, tehnisko, ekoloģisko u.c. aspektu pārbaudi)

-

Ikdienas nodokļu konsultācijas

Nodokļu piemērošana, komunikācija ar VID, nodokļu plānošana

-

Starptautiskie nodokļi

Latvijas investoriem, kuri plāno attīstīt uzņēmējdarbību ārvalstīs. Ārvalstu investoriem, kuri plāno veikt uzņēmējdarbību Latvijā.

-

Iedzīvotāju ienākumu nodoklis

Attiecas uz fiziskām personām, kas ir gan iekšzemes nodokļu maksātāji (rezidenti), gan ārvalstu nodokļu maksātāji (nerezidenti), un to gūtajiem ienākumiem Latvijas Republikā un/vai ārvalstīs.

-

Finanšu konsultācijas

Finanšu konsultācijas

-

Uzņēmējdarbības konsultācijas

Sākot no jaunizveidotiem uzņēmumiem līdz izstāšanās stratēģijām

-

Korporatīvās konsultācijas

Juridiskās un organizatoriskās struktūras pārvaldīšana

-

Darījumu konsultācijas

Labāko darījumu pārrunas un darījumu veidošana

-

Juridiskā izpēte

Garantija jūsu biznesa idejām

-

Ikdienas iekšējā jurista atbalsts

Iekšējā jurista atbalsts

-

Biznesa un specializētie īpašumi

Biznesa un specializētie īpašumi

-

Industriālo objektu vērtēšana

Industriālo objektu vērtēšana

-

Komercīpašumu vērtēšana

Komercīpašumu vērtēšana

-

Mājokļu vērtēšana

Mājokļu vērtēšana

-

Vērtēšana dažādiem mērķiem

Vērtēšana dažādiem mērķiem

-

Uzņēmumu aktīvu vērtēšana

Uzņēmumu aktīvu vērtēšana

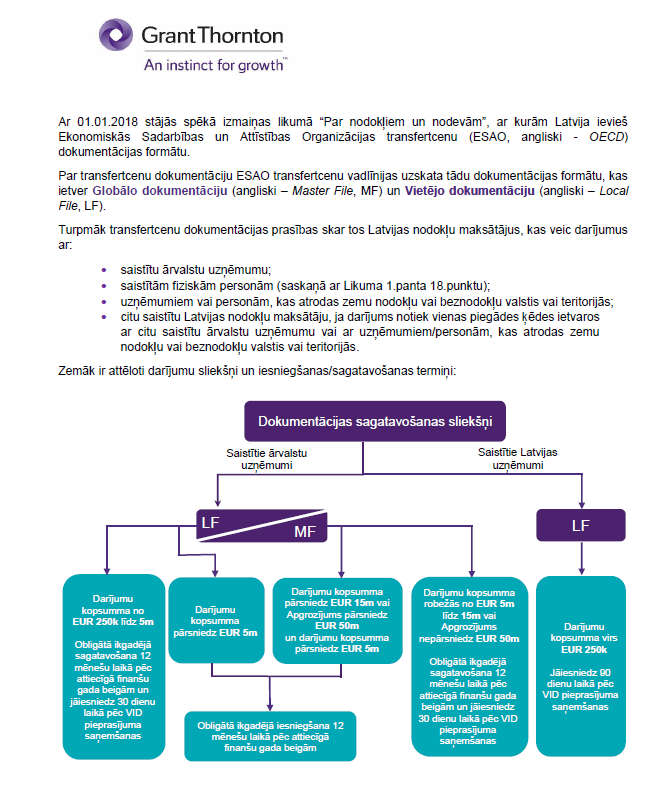

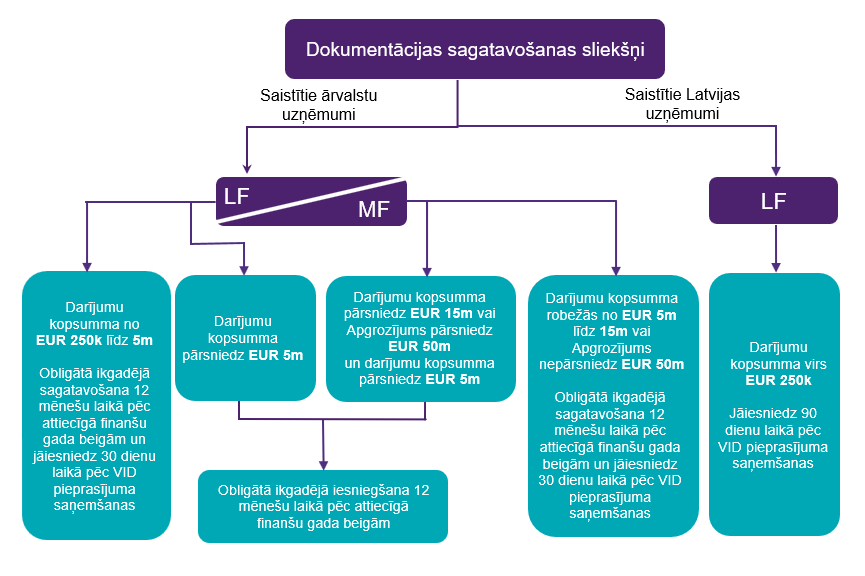

Ar 01.01.2018 stājās spēkā izmaiņas likumā “Par nodokļiem un nodevām”, ar kurām Latvija ievieš Ekonomiskās Sadarbības un Attīstības Organizācijas transfertcenu (ESAO, angliski - OECD) dokumentācijas formātu.

Par transfertcenu dokumentāciju ESAO transfertcenu vadlīnijas uzskata tādu dokumentācijas formātu, kas ietver Globālo dokumentāciju (angliski – Master File, MF) un Vietējo dokumentāciju (angliski – Local File, LF).

Turpmāk transfertcenu dokumentācijas prasības skar tos Latvijas nodokļu maksātājus, kas veic darījumus ar:

- saistītu ārvalstu uzņēmumu;

- saistītām fiziskām personām (saskaņā ar Likuma 1.panta 18.punktu);

- uzņēmumiem vai personām, kas atrodas zemu nodokļu vai beznodokļu valstis vai teritorijās;

- citu saistītu Latvijas nodokļu maksātāju, ja darījums notiek vienas piegādes ķēdes ietvaros ar citu saistītu ārvalstu uzņēmumu vai ar uzņēmumiem/personām, kas atrodas zemu nodokļu vai beznodokļu valstis vai teritorijās.

Zemāk ir attēloti darījumu sliekšņi un iesniegšanas/sagatavošanas termiņi:

Jaunās prasības vairs neskars tos nodokļu maksātājus, kas veic darījumus ar tiem uzņēmumiem, kas ir atbrīvoti no Uzņēmumu ienākuma nodokļa (turpmāk – UIN) vai izmanto UIN atlaides. Papildus vēršam uzmanību, ka darījumus, kuru kopējā vērtība nepārsniedz EUR 20k, nodokļu maksātājs ir tiesīgs uzskatīt par nebūtiskiem un par tiem dokumentācijā informāciju neiekļaut. Toties attiecībā uz darījumiem starp diviem saistītiem Latvijas nodokļu maksātājiem (ar līdzdalību kapitālā virs 50%) joprojām ir pienākums ievērot darījuma tirgus cenu saistībā ar nosacīti sadalīto peļņu (UIN likuma izpratnē).

VID būs tiesības piemērot soda naudu līdz 1% no kontrolētā darījuma summas, par kuru nodokļu maksātājam ir pienākums sagatavot transfertcenu dokumentāciju, bet ne vairāk kā EUR 100k, ja transfertcenu dokumentācija nav iesniegta noteiktajā termiņā, kā arī, ja nodokļu maksātājs ir būtiski pārkāpis transfertcenu dokumentācijas sagatavošanas prasības. Ja dokumentācija netiek iesniegta – VID nosaka darījumu tirgus cenu pēc savā rīcībā esošās informācijas.

Lai nodrošinātu, ka piemērotā transfertcenu dokumentācija un tajā izmantotā metodoloģija ir aktuāla, nodokļu maksātājs pārskata transfertcenu dokumentāciju katru gadu. Ja transfertcenu metodoloģiju ietekmējošā situācija nav būtiski mainījusies, nodokļu maksātājs ir tiesīgs pārskatīt reizi trijos gados (izņemot tajā iekļautos salīdzināmos finanšu datus).

Grozījumi nosaka, ka šīs prasības attiecas uz saistīto pušu darījumiem, kas īstenoti 2018. gadā.

Atgādinām, ka ar 2018.gada 1.janvāri transfertcenu korekcijas, kas veiktas UIN deklarācijā veido ar UIN apliekamo bāzi.

Transfertcenu pamatojošo informāciju nodokļu maksātājam ir pienākums glabāt 5 gadus, kā arī VID var auditēt par identisku periodu. Uzsākot auditu, VID jānorāda vai tiks pārbaudīta transfertcenas atbilstība darījumu tirgus cenai. Veicot transfertcenu auditu, VID var uzlikt sodu par īstenotajiem darījumiem pēdējo 5 gadu laikā (izņemot, ja ar VID ir noslēgta iepriekšējā vienošanās).

Jautājumu gadījumā aicinām sazināties ar mums!